引言

随着2024年的临近,香港作为国际金融中心的地位日益受到全球投资者的瞩目。本文旨在为投资者提供最精准、最快捷的香港市场资料,并针对当前市场策略做出必要的调整与改进。这一资料集将以公开版形式发布,编号为62.193,帮助投资者更好地把握市场脉搏,实现资产保值增值。

市场概览

香港市场以其开放性和包容性闻名,吸引了大量的国际资本和投资机构。近年来,香港市场的复杂性和多变性也在不断增加,这对投资者的策略和决策提出了更高的要求。以下是对香港目前市场的简要概览:

- 长期趋势:香港股市长期呈现出稳定增长的趋势,尤其是在科技和金融领域。

- 短期波动:受到全球经济环境和政策变动的影响,短期内市场波动较为频繁。

- 机遇与挑战:随着大湾区的快速发展和中国内地市场的进一步开放,香港市场迎来了前所未有的机遇,同时挑战也随之增加。

策略调整

基于当前的市场状况和未来预期,投资者需对策略进行如下调整:

分散投资

在不确定性增加的背景下,分散投资可以有效降低单一市场或行业的风险。增加不同行业和不同地区资产的投资比例,例如内地市场和海外市场的均衡配置。

技术驱动投资

科技行业作为增长引擎,投资者应重视技术创新带来的投资机会。通过投资于人工智能、大数据、云计算等领域的领先企业,把握未来趋势。

价值投资回归

随着市场的波动,价值投资的理念再次受到重视。投资者应重新关注基本面稳健、现金流充裕的公司,而非一味追求高增长的新兴企业。

政策影响评估

政策变动对香港市场长期发展具有深远影响,因此投资者必须密切关注政府政策的出台和调整。以下是当前一些关键政策及其潜在影响的分析:

金融开放

香港政府一直致力于金融领域的开放和创新,包括数字货币和金融科技的发展。这些措施有助于提升市场的活力和竞争力。

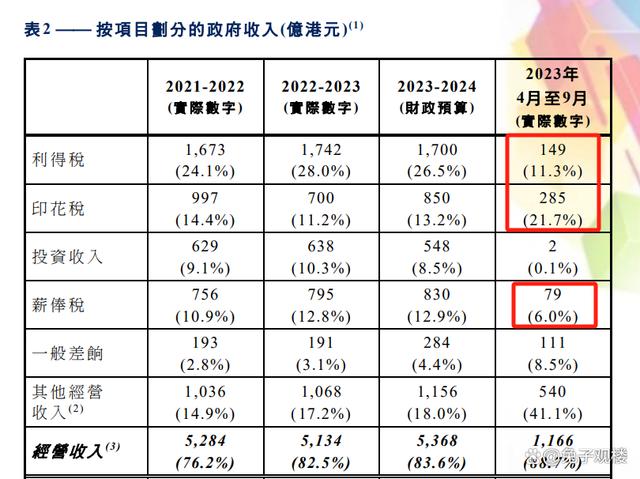

税收政策

税收政策的优化和调整可能会对企业的投资决策和个人的投资行为产生影响。低税率政策能够吸引更多的外国投资者和企业来港投资。

货币政策

为应对全球经济环境的不确定性,香港的货币政策亦需要灵活调整,以维持市场的流动性和稳定性。

风险管理

风险管理是投资者在进行任何投资决策时都必须考虑的重要方面。以下是一些有效的风险管理策略:

定期审计和监控

投资组合应定期进行审计和监控,确保投资策略的实施和效果得到及时评估和调整。

多元化资金来源

多元化的投资资金来源可以降低对单一资金流的依赖,增加投资的灵活性和可靠性。

风险对冲

通过使用衍生品和其他金融工具进行风险对冲,可以减少市场波动对投资组合的影响。

结论

综上所述,2024年香港市场仍然是一个充满机遇与挑战的投资环境。投资者在制定策略时应考虑市场的长期趋势、政策变动和风险管理。通过不断的策略调整和优化,投资者可以有效把握市场脉动,实现资产的增值。本文提供的信息将是投资者决策的重要参考。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号